はじめに、投資のプロフェッショナルは、長期投資においてはファンダメンタルズ分析を、一方で短期投資ではテクニカル分析を重視する傾向がある。

当サイトでは、「長期投資」の目線で銘柄選定を行っているため、ファンダメンタルズ分析に関する記述が多くなることを予めご了承いただきたい。

ちなみに、あまりにも難解な分析結果を記載しても、説明が冗長になってしまうため、本稿では、一般の個人投資家の方でも馴染みがあると思われる分析項目に絞って記載させていただいた。

結論からいうと、NTTは、日本株の中で相対的に長期投資に向いています!

長期投資向けの銘柄って、多くはないから貴重な存在だよな。

9432 NTT – 銘柄概要と分析指標

| 証券コード | 9432 |

| 銘柄名 | 日本電信電話 |

| 決算 | 3月 |

| 設立 | 1985年4月 |

| 上場 | 1987年2月 |

| 業種名 | 情報・通信業 |

| 本社 | 東京都千代田区 |

| 従業員 | 338,651名<23.3> |

| ROE | 14.4% 予14.7% |

| PER | 11.75倍 |

| PBR | 1.63倍 |

| 配当利回り | 2.93% |

分析指標の概要

ROE – 14.4%

ROEは、「Return On Equity」の略で、自己資本利益率のことを指す。

株主が出資したお金をもとに、どれだけ多くの利益を上げているのかを表しており、その企業が効率的にお金を稼ぐことができているのかを判断する目安となる。

どれだけ潤沢な経営資源があっても、非効率な経営を行えば、業績を持続的に向上させることは難しい。

そのため、業績も株価も「右肩上がり」の経営を行うには、「持続的な高ROE」を実現する必要がある。

日本の上場企業のROE平均値は、およそ9.5%程度だと言われている中で、巨大企業のNTT(9432)が「14.4%」という値をたたき出すのは、立派な成果だといえる。

ちなみに、ROEの値は、高ければ高いほど良いという訳でもない。

ROEの値が高すぎると、「一過性の利益ではないか」ということや、「決算書の数値を操作していないか」といったことを疑う必要が出てくる。

PER – 11.75倍

PERは、「Price Earnings Ratio」の略であり、日本語では株価収益率という。

EPS(一株あたり純利益)の何倍の株価になっているのかを示し、株価の割高感・割安感を示す目安として用いられることが多い。

東証上場企業のうち、情報・通信業の平均PERは、55倍程度となっている。それに、東証プライム上場の情報・通信業に限定したとしても、平均PERは、30倍前後だ。

したがって、NTT(9432)は、上場企業の中では「割安感」が感じられる銘柄だといえる。

PBR – 1.6倍

PBRは、「Price Earnings Ratio」の略であり、日本語では株価純資産倍率という。

株価が、BPS(一株当たり純資産)の何倍になっているのかを示す。

東証プライム上場企業のうち、NTTと同じ情報・通信業の平均PBRは、2.5倍前後となっている。

したがって、NTT(9432)は、こちらの指標を見ても「割安感」があるといえる。

配当利回り – 2.93%

配当利回りは、株価に対する年間配当金の割合を示す指標だ。

東証プライム上場企業の配当利回り平均値は、およそ1.6%前後だと言われている。

そのため、NTT(9432)は、平均の2倍弱の配当収入が見込めることになる。

配当金は、株価が値下がりした時に保険的な役割を果たします。

そのため、長期投資家にとって、一定以上の配当金が安定して出ることは、もの凄く大切になってきますね!

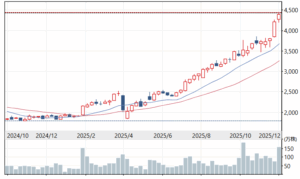

値動きの確認

月足

NTT(9432)の月足の株価は、長期に渡って右肩上がりとなっている。

長期投資家にとっては、理想的なチャートだ。これほど強力な上昇トレンドは、そう簡単に崩れることはない。

時として、押し目を形成するが、そのようなポイントで押し目買いが入りやすい。

そのため、大きな不祥事でも起こらない限りは、大崩れが来ることは滅多にないだろう。

投資のプロは、持続可能性をチェックする

「持続可能性」とは?

いくら好業績で高配当であったとしても、一過性のものであれば、その銘柄の恩恵に預かり「儲け続ける」ことは難しい。

そして、投資のプロフェッショナルは、「投資で儲け続ける」こと自体が仕事であって、一過性の儲けには、関心が薄い。

したがって、投資のプロは、好業績・高配当・株価トレンドの「持続可能性」を評価して、個別銘柄へ投資するか否かを評価することが合理的だと考えている。

NTT(9432)の持続可能性の高さとは?

本項では、「業績・配当・株価トレンド」という、長期投資で欠かせない主要な3項目に絞って見ていこうと思う。

当サイトでは、1年毎の絶対値よりも数年以上の「推移、傾向、トレンド」といった部分に着目している。

データの出典は、「ヤフー!ファイナンス」から無料で取得できる内容なので、皆さんも関心のある企業の業績推移や配当金の傾向等を調べてみてはいかがだろうか。

なお、評価は、5段階評価(S~E)とさせていただく。

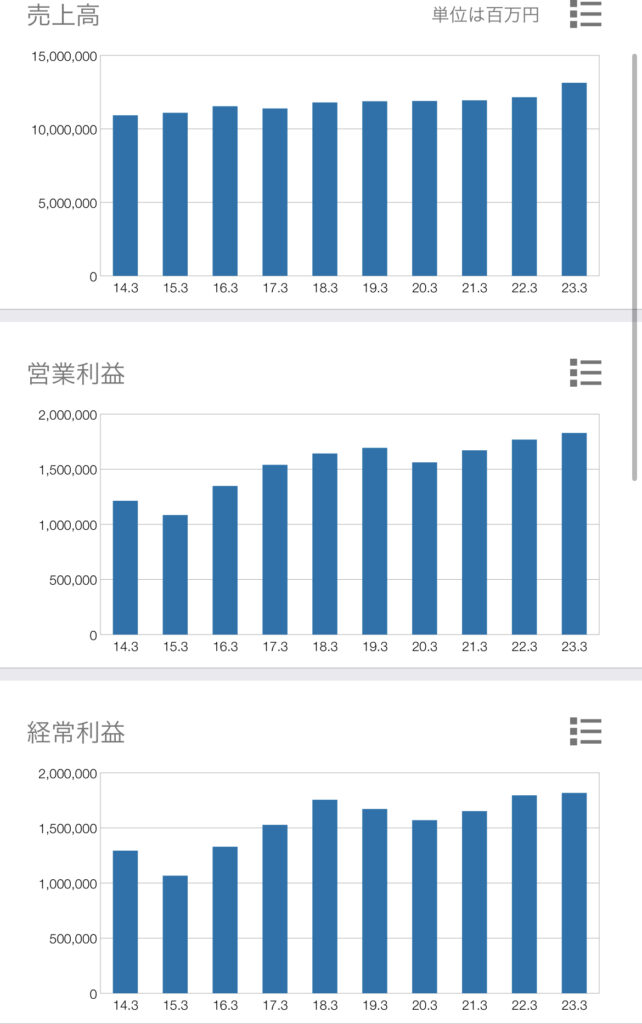

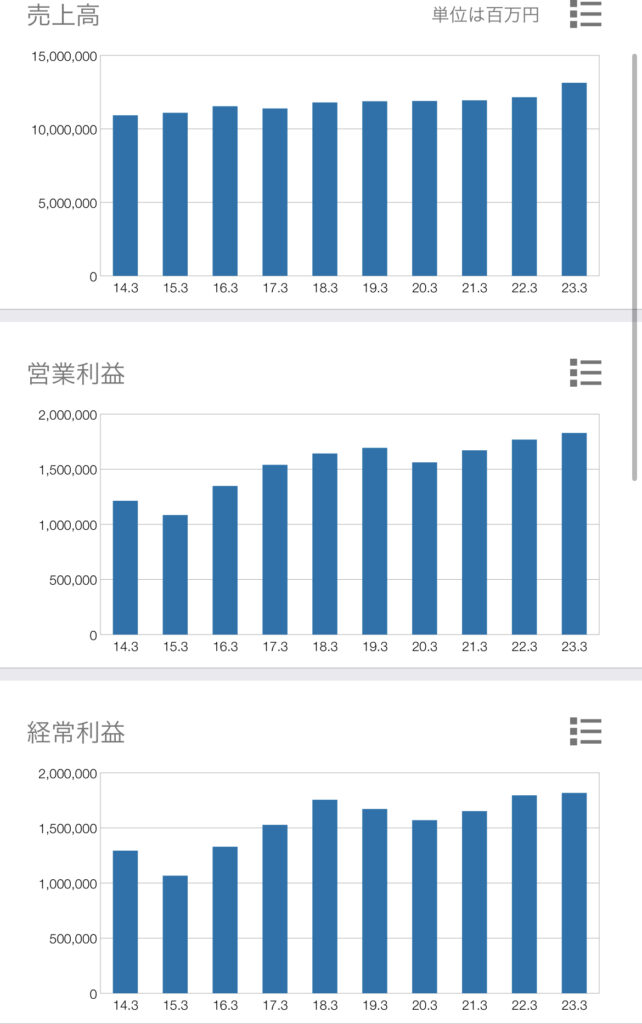

業績推移

評価:A

売上高は、安定しており、少なくとも上記期間中については、短期的な乱高下が見られない。

情報・通信業界において、NTT(9432)に対する需要と供給が安定していることの証左であって、その安定感は、今後突然崩れ去るとは考えづらい。もっとも、予見困難な突発性の高い不祥事が生じた場合には、話は別だが。

業績の安定感は抜群なのだが、「S」をつけるほどの成長性の高さは見られないため、「A」評価が相当だろう。

配当金の傾向

評価:A

長年に渡り、配当金は一定の水準を保っており、安定した収入源として期待しても良さそうだ。

長期目線だと、直近で配当金の金額や配当利回りが乱高下している銘柄には、やはり手を出しづらい。

ただ、NTT(9432)株価の上昇にあわせて配当金が上昇していない(=配当利回りが下落している)ところが、唯一、気がかりなポイントだ。

株価トレンド

評価:A

先ほど記載したように、株価は、長期的な上昇トレンドを形成している。

月足ベースでの強力な上昇トレンドは、5段階中、2番目に高い評価「A」に相応しいといえる。

まとめ

総合評価:A

- NTT(9432)は、長期投資に向いている銘柄だといえる。

- 業績推移や株価トレンドに、「安定感」が感じられる。

- 既に相当上昇しているようにも見えるが、各種指標は「割安感」を示唆している。