MACDとは?

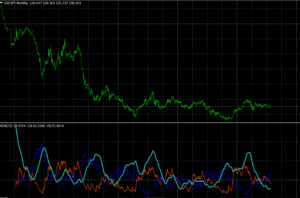

MACDは、「短期の移動平均線」と「中長期の移動平均線」を使用する。ここでいう「移動平均線」は一般的なものとは異なる。最新の価格のほうが、古い価格よりも今後の値動きに及ぼす影響が大きいと考えられる。

したがって、新しい価格に重みを付けて計算したのが「MACD」だ。MACDは、「MACD線」と「シグナル線(MACDの移動平均)」の2本を見て使うテクニカル指標だ。少し難しい言葉を使うと、MACDは、トレンド系とオシオレーター系の両方の特徴を併せ持っている。

MACDの特徴

MACDは、トレンドの転換を比較的早く察知することができる。比較的、「ダマシ」が少ない指標だ。しかし、日足ベースでトレンドが鮮明になっているときには「トレンドの転換」が滅多に現れないので、「ダマシ」のシグナルが出現することが増える。

まとめ

- MACDは、持ち合い相場に強い。

- 「ダマシ」は少ないテクニカル指標。

- 比較的早く「トレンド入り」を察知できる。

- 中長期でトレンドが鮮明になると、「ダマシ」が増える。

MACDの見方&使い方

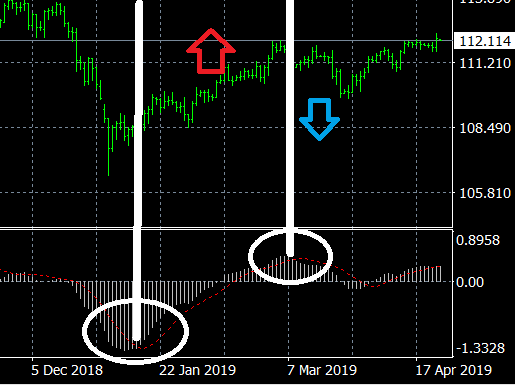

USD/JPYの日足チャートでMACDの動きとチャートの動きを確認してみよう。縦じまの棒グラフがMACD、赤色の線がシグナルだ。(MACDは折れ線グラフで描かれることもある。)

白丸が、買いサインと売りサインの出現箇所だ。MACDが「0.00」よりも下にあるとき、シグナルとMACDがクロスしたら買い(MACDのゴールデンクロス)。MACDが「0.00」よりも上にあるときにMACDとシグナルがクロスしたら売りだ(MACDのデッドクロス)。

上の日足チャートでは、サインが出た後にしっかりと上昇または下落している。サインが出てからポジションを取り、逆のシグナルが出たら決済するという手法で利益が見込める。

MACDが「0.00」よりも上にあるときには、比較的相場の勢いが強いと考える。このため、MACDがゴールデンクロスした後、「0.00」を上回ったことを確認してから買うという戦略も有効だと考えられる。なお、その逆(売り)も同様に考える。